レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

59

海外企業における資本コストの推計(3) -相対リスク比率モデル-

1. はじめに

本シリーズでは、過去二回にわたり、海外企業における資本コストの推計方法に関する一般的な考え方を示してきました。

まず、「海外企業における資本コストの推計(1)」では、フォワードレート法、スポットレート法という二つの手法を紹介し、それらが理論上整合的な関係にあることを示しました。すなわち、外貨建てのキャッシュ・フローをフォワードレートで邦貨建てに換算してから邦貨建ての資本コストで現在価値に割り引いても、外貨建てのキャッシュ・フローを外貨建ての資本コストで現在価値に割り引いてからスポットレートで邦貨建てに換算しても、理論上は同じ結果が導かれます。

しかしながら、両者の整合性は、邦貨建ての資本コストと外貨建ての資本コストに異なるリスクが含まれる場合には成立しません。そこで、「海外企業における資本コストの推計(2)」においては「グローバル CAPM」を紹介しました。グローバル CAPM においては、各国に固有のリスクはアンシステマティック・リスクとして分散投資により減殺されるため、終局的にはグローバル市場のシステマティック・リスクだけが投資家の直面するリスクとなります。

しかしながら、グローバル CAPM の理論を突き詰めると、新興国におけるリスクなども国際間の分散投資によって減殺されることになります。したがって、多数の国・地域に分散投資できる投資家が限られることを考えると、グローバル CAPM を機械的に適用した場合、新興国におけるリスクを過小評価する結果となる可能性があります。今回のレポートでは、グローバル CAPM が有するこのような問題点に関し一定の修正を加える方法として、相対リスク比率モデルを取り上げます。

2. 相対リスク比率モデル

相対リスク比率モデルは、対象国の株式市場とグローバル市場のボラティリティの比を用いて、グローバル市場のマーケット・リスクプレミアムを補正する方法です。

2.1 概 要

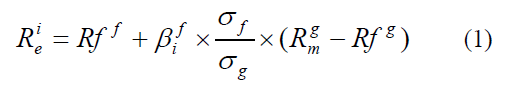

相対リスク比率モデルにおいては、グローバル CAPM が(1)式のように修正されます。

ここで Rei は企業 i の株主資本コスト、Rff は対象国におけるリスクフリーレート、β f は対象国における企業 i のリスク感応度、σf / σg は対象国の市場とグローバル市場のボラティリティの比、R g-R g はグローバル市場のマーケット・リスクプレミアムです。

(1)式は、ある国のマーケット・リスクプレミアムが、グローバル市場のマーケット・リスクプレミアムを基準として、当該国の市場とグローバル市場のボラティリティ、すなわちリスクの相対比に応じて変動することを意味しています。たとえば、対象国の市場とグローバル市場のボラティリティがそれぞれ 25%と 20%であり、グローバル市場のマーケット・リスクプレミアムが 6%であったとすると、対象国のマーケット・リスクプレミアムは 7.5%となります。

2.2グローバル CAPM との異同

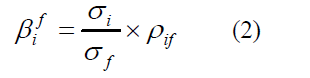

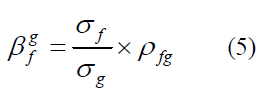

また、上記の通り、相対リスク比率モデルにおける β は、グローバル市場の株価指数ではなく、対象国の株価指数を基準として算出します。このとき、β f を以下のように表すことができます。

ここで、σi, σf はそれぞれ企業 i の株価と対象国の株価指数のボラティリティ、ρif は企業 i の株価と対象国の株価指数との相関係数です。

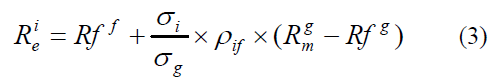

(2)式の関係を利用すると、(1)式を次のように書き換えることができます。

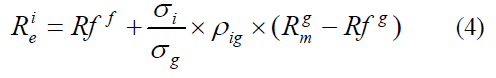

これに対し、グローバル CAPM における β を、ボラティリティと相関係数の積によって表すと以下のようになります。

上記のように、(3)式の相対リスク比率モデルと(4)式のグローバル CAPM で異なるのは、相関係数の部分のみであることが分かります。すなわち、グローバル CAPM では企業 i の株価とグローバル市場の株価指数との相関係数 ρig を用いるのに対し、相対リスク比率モデルでは、企業 i の株価と対象国市場の株価指数との相関係数 ρif が用いられます。

β の前提となる相関係数は、直観的にはマーケット・ポートフォリオへの分散投資によってリスクが減殺される程度を示しています。すなわち、ある株式の収益率とマーケット・ポートフォリオの収益率との相関係数が高いほど(低いほど)、分散投資によって減殺されるリスクの割合が低い(高い)ため、その株式のリスク、すなわちボラティリティがより直接的に資本コストへ反映されるということです。

ここで、(3)式を(4)式と比較すれば明らかなように、グローバル CAPM ではグローバル市場の株価指数との間で定義される相関係数が、相対リスク比率モデルでは対象国の株価指数との間で定義されます。これは、対象国の市場をグローバル市場から独立した市場とみなした場合のシステマティック・リスクが、国際間の分散投資によっては解消されないと想定していることを意味します。

このことを示すため、対象国の株価指数の収益率をグローバル市場の株価指数の収益率に回帰させることによって、その株価指数の β を次のように定義します。

βfg はグローバル市場を基準として求めた対象国の株価指数の β であり、ρfg は対象国の株価指数とグローバル市場の株価指数との相関係数です。

ここで、対象国の市場を独立した市場とみなした場合におけるシステマティック・リスクが、国際間の分散投資により、一定程度減殺されるとすれば、(5)式の相関係数は 1 より小さくなります。一方、対象国固有のリスクが減殺されない場合、相関係数

は 1 となり、(5)式は次のように書き換えられます。

(6)式の右辺は、(1)式に含まれている相対リスク比率そのものです。

このように、グローバル CAPM の前提となるリスク分散効果は、ある株式を現地のマーケット・ポートフォリオへ組み入れることにより生じる効果と、現地のマーケット・ポートフォリオをグローバルなマーケット・ポートフォリオへ組み入れることにより生じる効果の二つに分けることができ、相対リスク比率モデルは後者を無視したものに相当するということです。

2.3 各国の相対リスク比率

相対リスク比率モデルによれば、ある国の市場におけるボラティリティがグローバル市場よりも高ければ、その国のマーケット・リスクプレミアムはグローバル市場に比べて必ず高くなります。よって多くの場合、新興国のマーケット・リスクプレミアムはグローバル市場よりも高いという、直観に合致する結果が導かれます。

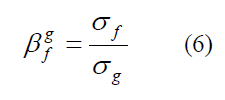

具体的な数値例として、アジア各国の株式市場を対象とした MSCI Index につき、平成 24 年 12 月以前の過去 5 年間にわたるボラティリティを求めるとともに、同期間における MSCI World Index のボラティリティとの間で相対リスク比率を算出し、表 1 に示しました1)1.現地通貨建ての Net Return 指数を用いた上で、月次のボラティリティを年換算しています。。

<表 1 各国の MSCI 指数のボラティリティと相対リスク比率>

上記の通り、集計した 14 の国・地域のうち、相対リスク比率が 1 を下回っているの

はオーストラリア、ニュージーランド、マレーシアの 3 ヶ国のみであり、大半の国・地域では自国の株価指数のボラティリティが MSCI World Index のボラティリティを上回っています。

もっとも、世界有数の流動的かつ分散化された市場である日本市場においても、相対リスク比率が 1.2 を超えているという事実は注目に値します。これは、日本市場のリスクがグローバル市場に比べて高いというだけでなく、様々な国・地域の株式を組み入れた MSCI World Index において、国際間のリスク分散効果が生じていることを示唆しています。

2.4 国別のリスクの違いは何故生じるか

相対リスク比率モデルは、ある国の市場のボラティリティがグローバル市場に比べて相対的に高い(したがってリスクが高い)ほど、その国のマーケット・リスクプレミアムが高くなるという点で、直観には合致したモデルです。しかしながら、国別のボラティリティの違いは、その国におけるシステマティック・リスクの違いだけでなく、企業規模の違い、業種の分布の違い等によって生じている面があります。

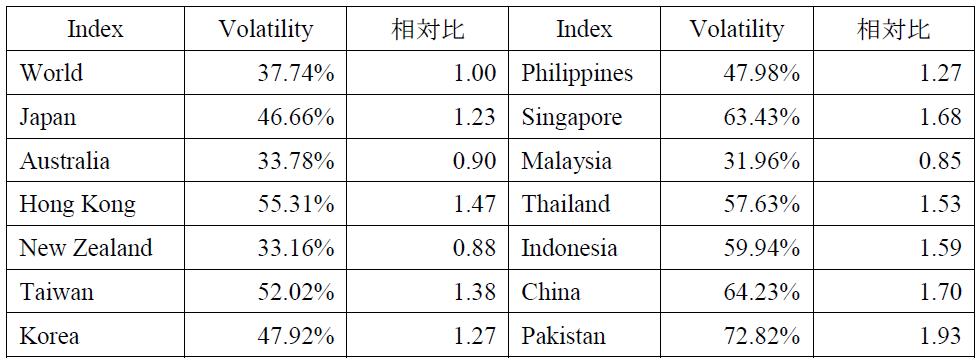

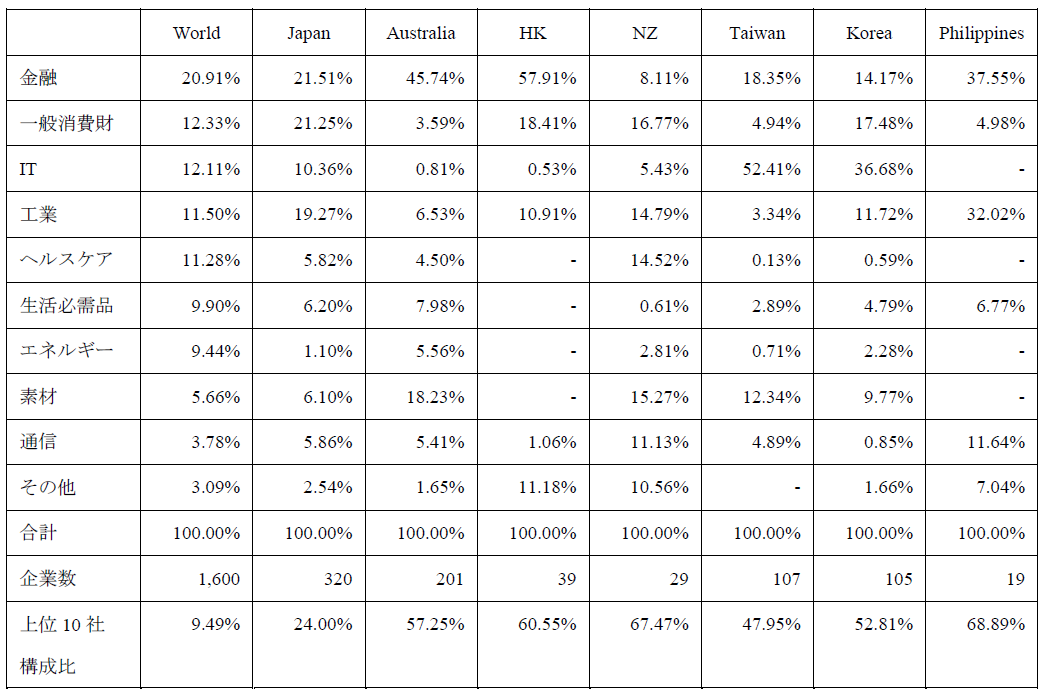

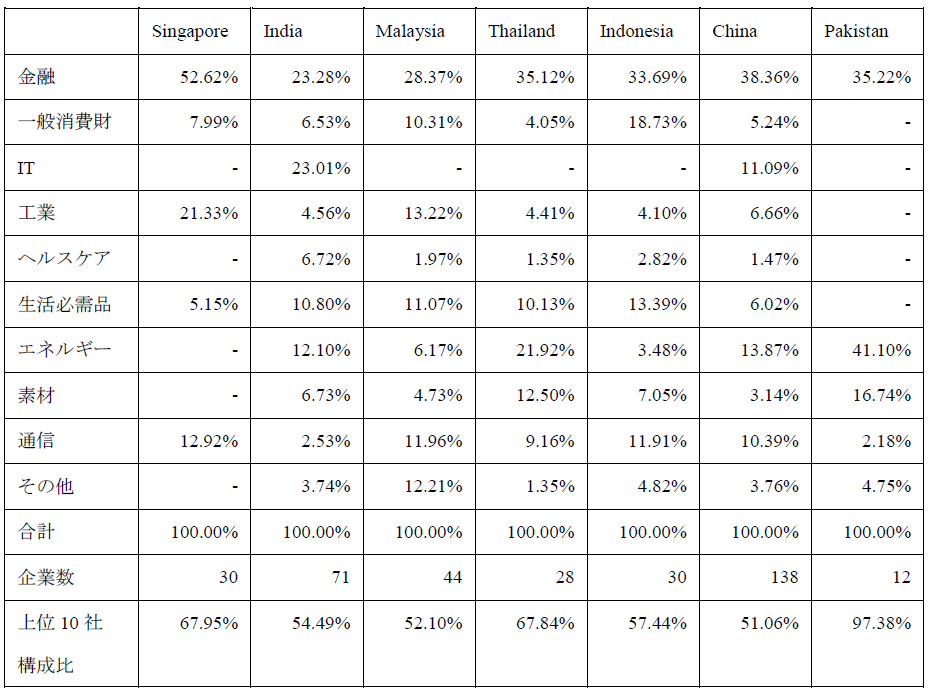

次ページの表 2 は、MSCI World Index 及びアジア各国の MSCI Index について、組み入れられた企業の業種別の時価総額構成比、構成企業数及び時価総額上位 10 社の構成

比を示したものです2)2.平成 25 年 12 月時点のデータに基づいています。。日本以外の大半の国・地域については、時価総額上位 10 社の構成比が 50%を超えており、指数が少数の企業の株価変動により大きな影響を受けていることが分かります。また、香港、フィリピン、シンガポールなど一部の国・地域では、指数を構成する企業の業種にも偏りが出ています。

このような偏りをもつ市場においては、特定の企業・業種のリスクがその市場のリスクに強く反映されることから、そもそも CAPM の前提となる十分に分散化されたマーケット・ポートフォリオの要件を満たしていない可能性があります。

よって、その市場におけるボラティリティがグローバル市場に比べて高いからといって、その国のシステマティック・リスクがグローバル市場よりも高いとは限りません。むしろ、国際間の分散投資を前提にすれば、一国の市場における産業の偏りなどによって生じるリスクの差は解消され、システマティック・リスクはグローバル市場のそれに収斂すると考えた方が、理論的な一貫性はあるといえます。それにもかかわらず相対リスク比率モデルが合理性をもつのは、2. 2 でも示した通り、各国の市場をグローバル市場から独立した市場とみなし、当該市場におけるシステマティック・リスクを分散不可能なものと想定する場合です。

<表 2 MSCI 指数の産業別時価総額構成比、構成企業数及び時価総額上位 10 社構成比>

3.おわりに

日頃から企業価値・株式価値の算定に携わる者の感覚として、海外企業の資本コストの推計が実務において急速に重要性を増してきたのは、直近二、三年のことと認識しています。それだけに、推計手法が次第に熟成されつつある一方、いまだ確立されていない部分があるのも事実です。本稿をもって、海外企業の資本コストに関する話題は一段落となりますが、今後新たな実務上の進展が見られたとすれば、本シリーズでも随時取り上げていく予定です。

以上

References

| 1. | ↑ | 1.現地通貨建ての Net Return 指数を用いた上で、月次のボラティリティを年換算しています。 |

| 2. | ↑ | 2.平成 25 年 12 月時点のデータに基づいています。 |

M&A・組織再編のレポートを見る

-

株式交付制度公表事例による株価算定手法分析等の追跡調査(2023年08月31日号)

Topic. ► 株式交付制度公表事例による株価算定手法分析等の追跡調査 ...

-

公正なM&A指針公表後4年間における特別委員会/フェアネス・オピニオン実務の変化(2023年07月31日号)

Topic. ► 公正なM&A指針公表後4年間における特別委員会/フェアネス・オ...

-

公正なM&A指針公表後3年間における特別委員会/フェアネス・オピニオン実務の変化(2022年07月29日号)

Topic. ► 公正なM&A指針公表後3年間における特別委員会/フェアネス・オ...

-

『バリュエーションの理論と実務』刊行のお知らせ(2022年1月14日号)

Topic. ► 『バリュエーションの理論と実務』刊行のお知らせ ...

-

公正M&A指針後2年間における特別委員会/フェアネス・オピニオン実務の変化(2021年11月30日号)

Topic. ► 公正M&A指針後2年間における特別委員会/フェアネス・オピニオ...

-

株式交付制度公表事例による株価算定手法分析(2021年9月30日号)

Topic. ► 株式交付制度公表事例による株価算定手法分析 ...

M&A・組織再編の事例を見る

-

ソフトバンク株式会社によるSBテクノロジー株式会社の株式公開買付けにおける株式価値の算定及び意見表明

ソフトバンク株式会社(東証プライム9434)によるSBテクノロジー株式会社(東証プライム4726)の完全子会社化を企図した株式公開買付けに際し、SBテクノロジー株式会社が設置した特別委員会のファイナン

続きを読む

-

株式会社トゥエンティーフォーセブンの資本提携スキームに関する助言の提供

株式会社トゥエンティーフォーセブン(東証グロース 7074)の資本増強及び資金調達の一環として行われる、いなよしキャピタルパートナーズ株式会社による株式公開買付け、及び対象者と公開買付者グループらによ

続きを読む

-

ヒューリック株式会社による株式会社リソー教育の連結子会社化における助言の提供及び株式価値の算定

ヒューリック株式会社(東証プライム 3003)による株式会社リソー教育(東証プライム 4714)の連結子会社化を目的とした株式公開買付け及び第三者割当による新株式発行に際し、対象者側のファイナンシャル

続きを読む

M&A・組織再編のソリューションを見る

-

株価算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第

-

合併・株式交換・株式移転

合併・株式交換・株式移転 合併・株式交換・株式移転に際して株式価値を算定する場合、それぞれの企業の価値を別個に算定するときよりも、考慮すべき要素は多岐にわたります。これは、複数の企業を整合的な手法に

-

TOB

公開買付け(TOB、take-over bid) 一定数以上の上場株券等を買付ける目的で公開買付けを実施する場合には、公開買付届出書により通常の取引よりも厳格な情報開示が求められ、その範囲は公開買付

-

MBO

非公開化・MBO(Management Buyout) 抜本的な経営改革の手段として、MBOを含む非公開化が選択される場合、買手と少数株主の間に構造的な利益相反が存在することから、公正性の担保が重要

-

スクイーズアウト

スクイーズアウト 少数株主からの強制取得、いわゆるスクイーズアウトがなされる局面としては、非公開化・MBOの一環として行われる場合の他、取引先の非上場会社を完全子会社化する場合、分散した株式を創業家

-

債権譲渡

債権譲渡 グループ会社間取引やM&A取引において、金融債権が独立して譲渡される場合があります。 プルータス・コンサルティングの強み プルータスは、これまで培った豊富な評価経験及び金融債権